В программе «1С:Зарплата и управление персоналом 8» ред. 3 предусмотрена возможность регистрации выданных займов сотрудникам и отражения материальной выгоды в случае применения пониженного процента по займу.

Журнал документов Займы сотрудникам появится в разделе Зарплата автоматически после установки флага Выдаются займы сотрудникам (раздел Настройка – Расчет зарплаты).

Ранее Федеральный закон от 26.03.2022 №67-ФЗ внес изменения в п.90 ст.217 НК РФ, согласно которым доходы в виде материальной выгоды, полученные в 2021–2023 годах, освобождались от НДФЛ.

До 31 декабря 2023 года программа «1С:Зарплата и управление персоналом 8» ред. 3 автоматически исключала из налогообложения материальную выгоду (доходы с кодами 2610, 2630, 2640, 2641) вне зависимости от установки флага Материальная выгода облагается НДФЛ в документе Договор займа сотруднику (раздел Зарплата – Займы сотрудникам).

С 1 января 2024 года налоговым агентам необходимо облагать налогом материальную выгоду в виде экономии на процентах по займу.

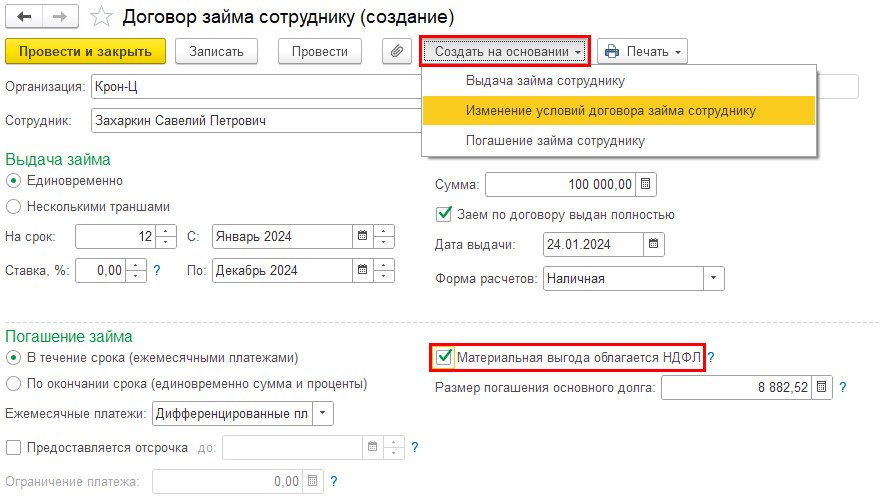

При создании нового документа Договор займа сотруднику (раздел Зарплата – Займы сотрудникам) в программе 1С автоматически устанавливается флаг Материальная выгода облагается НДФЛ (рис. 1).

Рис. 1. Флаг «Материальная выгода облагается НДФЛ» в документе «Договор займа сотруднику» в программе «1С:Зарплата и управление персоналом 8» ред. 3

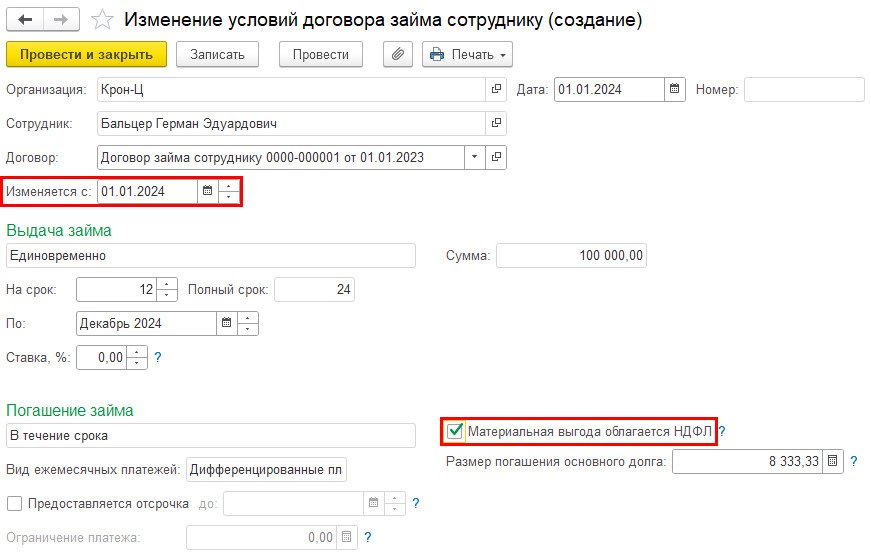

Рис. 1. Флаг «Материальная выгода облагается НДФЛ» в документе «Договор займа сотруднику» в программе «1С:Зарплата и управление персоналом 8» ред. 3Если в ранее действующем документе Договор займа сотруднику, срок которого включает 2024 год, флаг Материальная выгода облагается НДФЛ был снят, его необходимо установить с помощью сопроводительного документа Изменение условий договора займа сотруднику (рис. 2).

Документ также можно создать на основании документа Договор займа сотруднику (рис. 1).

Рис. 2. Документ «Изменение условий договора займа сотруднику»

Рис. 2. Документ «Изменение условий договора займа сотруднику»Дата по строке Изменяется с должна быть указана 1 января 2024 года (рис. 2).

Обратите внимание, согласно статье 223 НК РФ датой получения дохода в виде материальной выгоды является последний день месяца. Эта дата не связана с датой фактической выплаты зарплаты сотруднику. Поэтому при проведении документа Начисление зарплаты и взносов за декабрь 2023 года датой получения дохода для материальной выгоды считается последний день месяца – 31 декабря 2023 года вне зависимости от планируемой даты выплаты. Согласно Федеральному закону № 67-ФЗ налог с материальной выгоды до 31.12 2023 не рассчитывается.